La France vit-elle au-dessus de ses moyens ? En 2024, la dette française atteint plus de 3100 milliards d’euros, 110 % du PIB. Elle continue à croître, et est devenue en enjeu politique. Est-elle soutenable ? Comment en sortir ? Et par dessus tout, que signifient concrètement ces ordres de grandeurs abstraits ?

Un déficit structurel

Le budget de la France (comptes publics) est composé de trois parties : le budget de l’État, celui de la Sécurité sociale et celui des administrations publiques locales. En toute rigueur il faut y ajouter une quatrième composante, les organismes divers d’administration centrale (Météo France, le CNRS, le Commissariat à l’énergie atomique… etc.). Le total dépasse les 1600 Mds d’euros (684 pour le budget de l’État, 640 pour la sécu, 280 pour les collectivités locales).

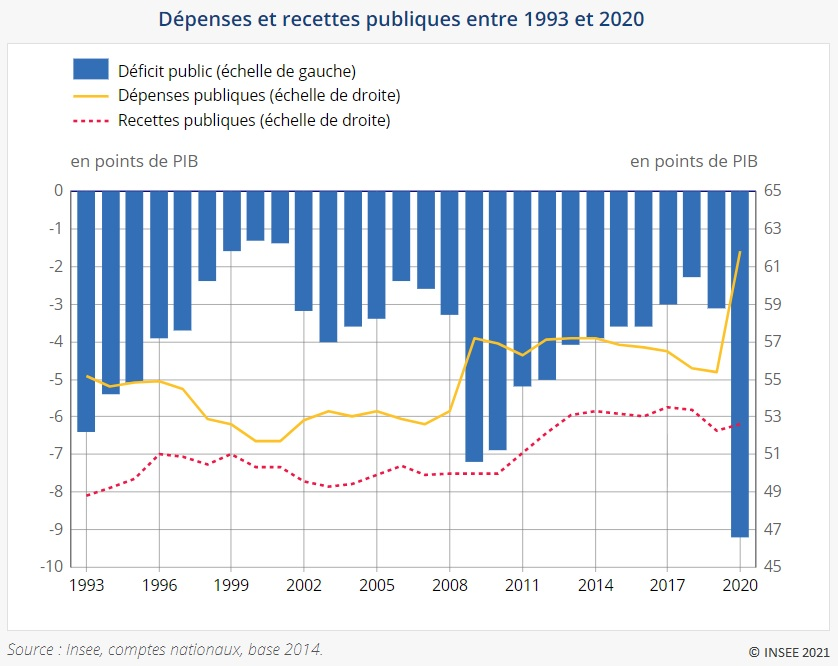

Or, ces dépenses sont bien inférieures aux recettes perçues. On parle de déficit public. Le déficit public public est la différence entre les recettes et les dépenses des administrations publiques (État, collectivités locales, sécurité sociale), pour une année. En 2024, le déficit public français a atteint 5,1 % du PIB, soit 150 Mds d’euros. La France doit donc emprunter sur les marchés pour combler le déficit, ce qui creuse la dette.

Le problème est que ce déficit est structurel. Il se répète d’année en année, depuis les années 70 !

Par conséquent, la dette se creuse.

La soutenabilité de la dette : la France vit-elle au-dessus de ses moyens ?

Aujourd’hui, la dette française atteint 3160 Mds d’euros, soit 110,7 % du PIB. La France a besoin de s’endetter, non pour investir dans l’avenir, mais pour fonctionner au quotidien. La France vit-elle au-dessus de ses moyens ? Oui.

Le montant de la dette en elle-même ne pose pas problème. Par exemple, la dette du Japon atteint 220 % du PIB. Mais elle est largement détenue par des institutions japonaises.

En revanche, elle impose un certain nombre de contraintes.

Une contrainte budgétaire

Sur le plan budgétaire pour commencer. La charge de la dette est le montant du budget de l’État consacré à rembourser les emprunts. Ces fonds ne sont donc pas employables sur d’autres missions. Or, cette charge de la dette devrait augmenter de manière significative dans les années à venir. En 2024, la charge de la dette est d’environs 50 Mds d’euros. C’est déjà un budget de la défense d’il y a quelques années. Mais elle pourrait atteindre 74 Mds en 2027 !

La France a pu par le passé emprunter à des taux très bas, voire négatifs. Mais dès que les intérêts augmentent, la charge de la dette suit le mouvement, avec quelques années de retard.

Abonnez-vous !

Perte de liberté d’action politique

Au niveau politique ensuite, elle permet aux détenteurs du capital de faire pression sur les politiques menées. En effet, si la France a besoin d’emprunter, alors elle est dépendante envers les marchés, qui décident du taux auquel Paris s’endette. Or, les choix politiques hexagonaux vont peser sur les marchés. La perspective d’une victoire du Nouveau Front Populaire aux élections législatives de 2024 effrayait les marchés. Alors même que le déficit français hérité du Président Sarkozy avait commencé à se réduire sous François Hollande.

Dans Du temps acheté, Wolfgang Streeck note que la dette met les États dans la main des marchés. Elle limite de fait l’étendue des politiques envisageables, ce qui contribue à « stériliser » la démocratie.

Enfin, la dette met les États dans l’incertitude du lendemain. Les taux d’intérêt sont définis de manière complexe. Ils dépendent largement de facteurs psychologiques, non rationnels, et d’acteurs privés comme les agences de notation. Comme en 2022 – 2023, les conséquences d’une crise, par définition imprévue, peuvent obérer la capacité de l’État à s’endetter à taux bas. In fine, c’est la confiance dans la capacité d’un État à rembourser sa dette qui détermine le taux d’intérêt. S’il est visible que la confiance dans la dette française s’érode au fur et à mesure de la baisse de sa notation, les chocs majeurs demeurent difficilement identifiables.

Il apparaît donc souhaitable de réduire la dette, pour retrouver une liberté d’action budgétaire et politique.

Quelles solutions pour réduire la dette ?

La France vit donc au-dessus de ses moyens. La dette française pourrait perdre son caractère soutenable à plus ou moins brève échéance. L’état français possède cependant un certain nombre de leviers pour la réduire.

Réduire les dépenses publiques, la fausse bonne idée ?

Le premier, le plus évident, est la réduction des dépenses publiques. Si la France est obligée de s’endetter, c’est qu’elle dépense trop. Il suffirait de dépenser moins ! Toutefois, une réduction excessive de la dépense publique pourrait s’avérer contre-productive. En effet, la dépense publique possède un effet entraînant sur la création de richesse. À court terme, un effort d’investissement public crée une politique de l’offre. Les entreprises répondent aux commandes publiques, et créent des infrastructures ou produisent des services payés par l’argent public.

À plus long terme, les entreprises ont besoin d’employés bien formés, d’infrastructures publiques, de sécurité, de coups de pouce financiers aussi pour réussir. Réduire les dépenses au moyen d’une politique d’austérité pourrait avoir pour conséquence la chute de la richesse produite… et l’augmentation de la dette.

Est-il encore possible d’augmenter les impôts ?

Le deuxième, l’augmentation des impôts. Le taux d’imposition en France est déjà très élevé, d’autant qu’à un certain niveau les impôts sur les entreprises peuvent s’avérer contre-productifs en matière de création, et donc de captation de richesse. Il reste cependant des marges de manœuvre, notamment sur les ultrariches qui sont moins imposés que la classe moyenne (ou ce qu’il en reste, lire aussi Christophe Guilluy, No society. La classe moyenne a-t-elle disparu ?). Toutefois, même en mettant davantage les plus fortunés à contribution, les gains financiers devraient être symboliques tant la population concernée est réduite.

Dans l’absolu, si la fiscalité peut faire partie de la solution à la dette, elle ne saura la résorber seule. Pour rappel, le déficit public en 2024 est de 150 Mds d’euros. Pour le combler, il faudrait multiplier l’impôt sur le revenu ou la TVA par 2,5 !

Réduire la datte par la croissance

Le troisième levier est la croissance. Si la dette se mesure en points de PIB, alors il n’y a qu’à augmenter le PIB pour en réduire le poids, et générer davantage de ressources fiscales. Là encore, il existe plusieurs approches.

Tout d’abord, la relance par l’investissement public. L’État s’endette pour passer des commandes aux entreprises privées, qui croissent et vont à leur tour passer commande à leurs fournisseurs, embaucher… et in fine payer plus d’impôts ce qui permettra de réduire la dette. La dette crée de la croissance qui annule la dette. Un cercle vertueux, mais qui doit être initié par plus d’endettement.

Une autre approche est de favoriser les investissements étrangers tout en assouplissant le marché du travail, pour rendre l’hexagone plus attractif. L’objectif est de restaurer la confiance des détenteurs du capital, qui hésiteront moins à investir en France et à y créer de la richesse. Problème, cette approche se concrétise au détriment des plus démunis, qui sont par ailleurs les premières victimes de la réduction de la dépense publique.

Laisser filer l’inflation

Autre solution, laisser l’inflation augmenter pour diminuer mécaniquement la valeur de la dette. En effet, lorsque les prix montent, les revenus fiscaux augmentent grâce à des bases imposables plus élevées, tandis que la valeur des dettes contractées à taux fixe diminue en termes réels. Cela crée une opportunité pour les États de réduire leur ratio dette/PIB sans recourir à des politiques d’austérité drastiques. De plus, l’inflation favorise les emprunteurs au détriment des créanciers, redistribuant ainsi une partie de la richesse.

C’est ainsi que les dettes des deux guerres mondiales ont été épongées. De 1945 à 1975, de nombreux pays européens, confrontés à des niveaux élevés d’endettement, ont laissé l’inflation s’installer. En France, par exemple, l’inflation moyenne de cette période, combinée à une forte croissance économique, a permis de réduire considérablement la charge réelle de la dette publique. Ce « désendettement par l’inflation » s’est avéré efficace sans nécessiter de mesures d’austérité sévères.

Cependant, cette stratégie n’est pas sans risque. Une inflation incontrôlée peut entraîner une perte de pouvoir d’achat pour les ménages, surtout pour les plus modestes. De plus, elle peut miner la confiance des investisseurs. Cela peut entraîner une hausse des taux d’intérêt et ainsi rendre les emprunts futurs plus coûteux.

*

À la question La France vit-elle au-dessus de ses moyens ?, force est de répondre par l’affirmative. Les dépenses sont structurellement supérieures aux recettes. L’endettement donne l’illusion que cet écart est indolore. Mais le prix de cette illusion est la réduction de la liberté d’action politique.

Des solutions existent pourtant, mais il n’est pas impossible que dans un avenir plus ou moins proche la sortie de l’illusion soit brutale.

Lire aussi La théorie des ordres selon André Comte-Sponville dans « Le capitalisme est-il moral ».